|

|

|

|

||||||

|

2023/05/07 | |||||

|

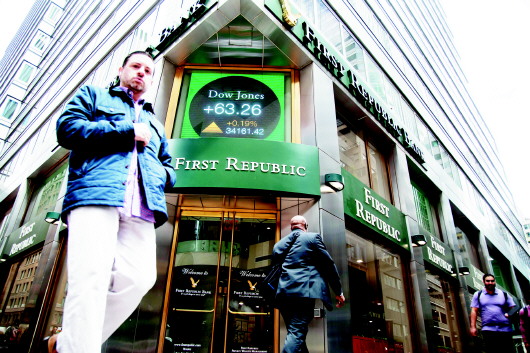

再关一家 美国第一共和银行被正式接管 |

|

三连击!美国银行业这是怎么了?

|

|

美国第一共和银行5月1日被加利福尼亚州金融保护和创新局关闭,由银行业监管机构美国联邦储蓄保险公司接管。当日,美国联邦储蓄保险公司与摩根大通签订相关协议,由后者收购第一共和银行的所有存款和绝大部分资产。 第一共和银行是继硅谷银行、签名银行之后,两个月来因资金链断裂而被关闭、接管的第三家美国区域性银行。 据联邦储蓄保险公司声明,第一共和银行在美国8个州的84家办公室1日作为摩根大通的分支机构正常营业,所有第一共和银行的存款人将成为摩根大通的存款人,并可获取所有存款。 摩根大通发布的公告说,其收购的第一共和银行资产包括大约1730亿美元的贷款和大约300亿美元的债券,同时获得第一共和银行约920亿美元的存款,包括多家大型银行在近期提供的300亿美元存款。摩根大通没有收购第一共和银行的企业债和优先股。 数据显示,截至4月13日,第一共和银行拥有大约2291亿美元资产和1039亿美元存款。联邦储蓄保险公司最新估计,第一共和银行被接管将会使其运营的存款保险基金遭受约130亿美元的损失。 摩根大通银行等多家银行曾在3月份为第一共和银行提供300亿美元存款作为流动性支持,但第一共和银行危机近日继续发酵并导致其股价暴跌,最终成为今年以来第三家被美国联邦储蓄保险公司接管的区域性银行。 第一共和银行创办于1985年,总部设在加利福尼亚州旧金山,在全美设有72家分行。截至去年底,第一共和银行资产规模在美国商业银行中排名第14位,硅谷银行和签名银行则分别排在第16位、第29位。 风险 “烂摊子”隐患重重 美国加利福尼亚州金融保护和创新局5月1日宣布关闭第一共和银行,由银行业监管机构联邦储蓄保险公司接管。后者为寻找买家接手这家濒临破产的银行资产,紧急组织竞拍,并赶在美国股市周一开盘前宣布决定:由注册地在俄亥俄州哥伦布市的摩根大通银行收购第一共和银行全部储蓄存款和剩余资产。 按照联邦储蓄保险公司声明,自5月1日起,第一共和银行原先分布在8个州的84家分行将作为摩根大通银行分行重新开门营业。原第一共和银行储户转为摩根大通银行储户,可正常提取存款。 虽然找到了“接盘者”,美国银行业是否还会出现更多“烂摊子”,是否需要美国政府再掏钱“填坑”,欧美金融业的这一波震荡是否就此止住,仍未可知。 按照美国有线电视新闻网等媒体解读,过去一年,多国中央银行纷纷大幅提高利率以控制通货膨胀,这导致不少银行在低利率时期购买的大笔债券投资组合贬值,外界担心硅谷银行、签名银行的遭遇会重演。 这波美国银行危机同时加剧了欧洲金融业“爆雷”风险。瑞士第二大银行瑞士信贷银行在近年屡陷丑闻及投资失败后终于走到破产边缘,不得不接受瑞士政府借款救助,并在政府安排下由其竞争对手瑞银集团收购。 在美国,不少储户仍担心这波震荡会影响到个人存款的安全。先前为了稳住市场,防止出现更大的挤兑潮,联邦储蓄保险公司额外承诺为硅谷银行和签名银行所有储户存款提供担保,超出正常情况下每家银行每个同类别账户存款保险金不超过25万美元的官方标准。 联邦储蓄保险公司为美国银行提供保险金,负责提高和保持公众对美国财政机构的信心,主要职责包括定期核查美国数千家不属于联邦储备系统的商业储蓄银行以确认其运营合乎法规,清算破产银行资产等。 作为美国两大商业银行监管机构,联邦储蓄保险公司与联邦储备委员会4月28日分别发布调查报告,揭示区域性银行危机早有祸根:除了银行自身管理不善,还有几个深层次原因,包括美国近年在立法上放松对中小银行监管、宽松货币政策导致银行资产规模膨胀过快而积累风险、监管机构核查人手不足。 急了 国会将开银行危机听证会 美国国会参议院银行委员会2日宣布,本月将召开三场听证会,听取今年3月先后关闭的两家区域性商业银行原管理层以及金融监管机构代表就这波银行危机作出解释。 这三场听证会将由参议院银行委员会主席、民主党参议员谢罗德·布朗主持。首场听证会定于4日举行。 5月16日的第二场听证会是“重头戏”,到场作证人士将包括硅谷银行前首席执行官格雷戈里·贝克尔、签名银行前行长埃里克·豪厄尔及前董事长、联合创始人斯科特·谢伊。这将是两家银行3月“爆雷”关闭前在任高管首次公开就其银行关闭的原因作出解释。 5月18日的第三场听证会则由负责监管商业银行的两大联邦机构代表出席作证,包括美国联邦储备委员会负责银行监管事务的副主席迈克尔·巴尔、联邦储蓄保险公司董事长马丁·格伦伯格。加利福尼亚州和纽约州金融监管机构代表也将作证。 美联储是硅谷银行的主要监管方,而联邦储蓄保险公司是签名银行的主要监管方。巴尔作为美联储监管代表上月发布报告,认为硅谷银行关闭源于银行经营不善、相关监管法规过于宽松且执行松懈,呼吁银行业各层面严加整顿以防类似危机重演。 总部分别位于加州与纽约州的硅谷银行与签名银行因流动性不足、资不抵债等问题3月上旬先后被所在地政府关闭。联邦储蓄保险公司随即接管这两家银行,对其资产进行清算拍卖。同月,这两家银行的原储户存款及大部分资产、债务由另外两家银行收购。 冲击 银行股疑遭股市“操纵” 5月1日,总部同在加州的第一共和银行正式关闭。当天正值美国新一周股市开盘日,银行股如同预期大幅下跌。 据路透社报道,2日纽约证券交易所银行股持续猛跌,主要涉及拥有大量未投保存款的中小型银行和商业银行。西部联盟银行跌了15%,太平洋西部银行跌了28%,其间均因波动过大而短暂停牌。 这一现象说明投资者担心3家商业银行迅速关闭的噩梦可能重演。 为此,据路透社4日报道,美国联邦和州政府正评估银行股近期动荡是否遭“市场操纵”。要求美国证券交易委员会强化监管的呼声也渐高。 根据分析公司Ortex的数据,仅4日一天,针对美国部分区域性银行的做空者便狂揽3.789亿美元的账面利润。做空者在5月前两天共获利12亿美元。 区域性银行太平洋西部银行4日确认正考虑“战略选项”,股价应声“蒸发”一半多。另一区域性银行西部联盟银行否认出售传闻,称正探寻“法律选项”,股价暴跌超过38%,多次触发熔断。标准普尔600银行股指数当天跌幅超过3%。 估算 上百家美国银行可能垮掉? 据《今日美国报》4日报道,一份研究美国银行系统脆弱性的报告指出,美国不少银行和硅谷银行一样持有大量未受保护的存款。当前经济环境下,如有半数储户决定提取其未受保存款,据估算全美将有186家银行可能因遭遇挤兑而资不抵债,像硅谷银行那样“垮掉”。 为美国商业银行存款提供保险的美国联邦储蓄保险公司规定,每家银行同一类别下的同名账户存款保险额度最高为25万美元,超出这个额度的部分即为未受保存款。一旦银行倒闭,储户的未受保存款可能会损失,因此当发现银行资产贬值等风险苗头时,储户就可能提取存款,从而引发挤兑。 这份报告由美国南加州大学、西北大学、哥伦比亚大学和斯坦福大学的4名经济学学者撰写,3月在美国社会科学研究网发布。报告显示,随着美国联邦储备委员会持续加息,美国银行系统“持有至到期”的债券资产投资组合市值比账面价值低2.2万亿美元。所有银行资产平均贬值10%,情况最严重的5%银行资产平均贬值20%。 报告称,资产贬值显著增加美国银行遭未受保存款储户挤兑的风险。银行资产贬值后能否存活,取决于市场预期有多少该银行的未受保存款储户决意提款。 美国知名投资人沃伦·巴菲特6日说,美国政府就近期区域性银行业危机所做信息披露不力,导致储户信心难以恢复。 巴菲特说,政府就银行业危机所做信息披露“非常糟糕”。他特别指出,一些政客“有时愿意”这种糟糕状况存在。 据新华社、《每日商报》 ■ 相关新闻 调查显示: 近半美国成年人担心银行存款安全性 本报综合消息 民意调查机构美国盖洛普咨询公司5月4日发布的一项调查结果显示,48%的美国成年人担心自己在美国的银行或其他金融机构的存款的安全性。 盖洛普公司调查人员4月3日至25日通过电话随机调查美国全国范围内1013名18岁及以上成年人,得出上述结论。调查对象中,19%表示“非常”担心存款安全,29%“有一定程度的”担心,30%表示“不太担心”,表示“完全不担心”的占20%。 值得注意的是,开展这项调查的时间是在美国硅谷银行和签名银行3月相继关闭后。 盖洛普公司说,上述调查结果与2008年全球金融危机时的同类调查结果类似。那次调查的时间是在当年9月美国投行雷曼兄弟控股公司宣布申请破产保护后不久,当时45%美国成年人对自己银行存款的安全性表达了不同程度的担忧。 调查对象中,共和党人和独立人士分别有55%和51%担心存款安全,完全不担心存款安全的分别占比17%和20%;民主党人中表达担心和不担心的分别有36%和24%。

|

|

|||

| 相关文章: |